消費税のインボイス制度について

消費税の適格請求書等保存方式(以下「インボイス制度」という)について、現時点で、私が理解している概要を説明させていただければと思います。実務的な問題点等は、今後、出てくると思いますので、あくまでも現時点での私の個人的な見解として、ご参考にしていただければ幸いです。

また、理解を促進するため、消費税課税売上のみ有する簡易課税制度を採用していない原則課税の事業者を想定して説明しておりますので、ご了承ください。

予定されているスケジュール等

開始時より適用したい場合の適格請求書発行事業者の登録申請期間は、原則令和5年3月31日まで

令和5年10月1日からインボイス制度適用開始予定

消費税のインボイス制度の理解の重要性

このインボイス制度は、基本的に、消費税の申告書を出す事業者(消費税課税事業者という)の制度ですが、その消費税課税事業者と取引のある事業者(免税事業者を含む)についても、大きく関係してくる話です。

現状、課税売上が1000万円以上あり、消費税の納税義務者である場合には、適格請求書の発行事業者としての登録など手続き及び書類の整備が、対応策として必要となります。

これに対し、現在は、免税事業者で、消費税の申告書を出していない事業者が、この制度が導入されてから、取引先に商品を売り上げた場合に、免税事業者のままであると、商品価格に消費税を上乗せできない可能性が出てきます。

この大きな問題があることから、この制度を理解して、消費税の課税事業者を選択する(消費税申告書を提出し、納税がある場合には、納付する)かどうかという判断を、原則令和5年3月31日までにしないといけないということが最大の問題点であると思います。

消費税の免税事業者が、課税事業者を選択し、適格請求書発行事業者になるかどうかということが最大の問題点

*消費税インボイス制度の理解の重要性*

適格請求書発行事業登録制度

⇒適格請求書の交付することができるように

⇒原則令和5年3月31日までに登録手続必要

制度の適用開始は、令和5年10月1日

今日は、令和5年10月1日から導入が予定されている消費税のインボイス制度について、考えてみたいと思います。

令和3年10月1日より、適格請求書発行事業者登録制度が始まっていますよね。

消費税インボイス制度導入が与える影響

これから、インボイス制度の概要について、解説したいと思います。通常、インボイスと呼ばれるのは、請求書のことです。

請求書について、何か変わったのですか。適格請求書というものがあるようですね。

そうです。令和5年10月1日以降は、適格請求書を保存しないと、例外や経過措置がありますが、原則仕入税額控除ができないことになります。

消費税の計算方法は、一般の会社や個人については、原則的な方法と簡易課税の大きく2種類の方法があります。原則的な方法を採用することを前提として、計算方法を説明します。

消費税の原則的な計算方法の概要は、課税期間において、預かった消費税から支払った消費税を引いて、その差額がプラスの場合には、消費税を納付し、マイナスの場合には、還付を請求するという方法です。

この差額を計算する際、支払った消費税(必ずしも全額ではない)を引くことを仕入税額控除といいます。

この支払った消費税を引くこと(仕入税額控除)の要件として、適格請求書を保存することが、令和5年10月1日からの必要要件になります。

具体的な計算方法の例示

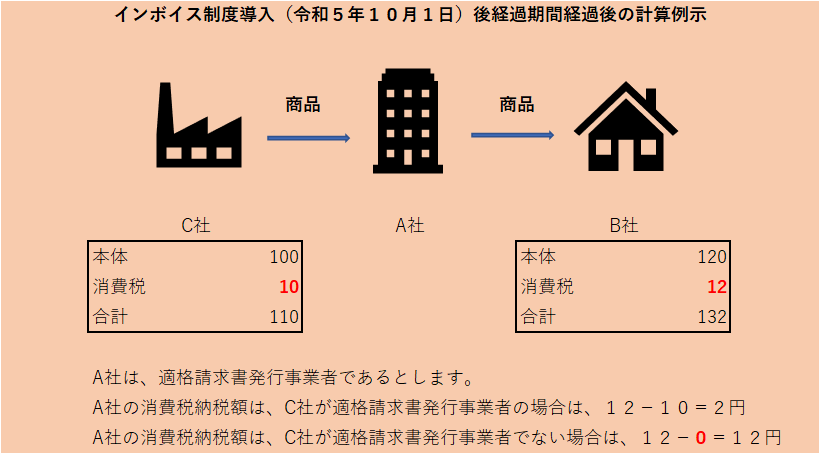

A社(適格請求書発行事業者)が、商品を110円(本体100円+消費税10円)でC社から仕入れて、132円(本体120円+消費税12円)でB社に売った場合のA社の消費税を考えてみましょう。

A社は、C社に10円の消費税を支払って、B社から12円の消費税を預かって商品を売っています。

この場合、A社は、12円の消費税を預かり、10円の消費税を支払っています。現在であれば、C社からの通常の請求書があれば、12円から10円を引いた差額2円を消費税として、国に納付すればよかったです。

しかし、インボイス制度が始まると、C社がA社に対して、提出する請求書が適格請求書でないと、この10円を引くことができなくなります。当初は、8円引くことができるなどの経過措置があります。

つまり、C社が、適格請求書を出せる事業者でないと、A社の消費税の納税額が変わってきます。

C社には、二つの選択肢がありえます。C社は、適格事業者登録をしない場合です。消費税を上乗せせず、100円でA社に売る方法が一つです。(実質、消費税の転嫁ができないことになります)

C社は、もう一つの選択肢として、適格事業者登録をして、適格請求書を発行することです。これをA社に交付することで、A社が10円の仕入税額控除ができるようになります。

C社は、適格事業者登録をして適格請求書を発行しないと、売上の相手先A社が、仕入税額控除ができなくなるということです。C社は、取引の継続を望む場合には、適格請求書発行事業者にならざるをえないということになると思います。

⇒この制度は、消費税の課税事業者でないと、適格事業者になれないことから、実質的に免税事業者を締め出す制度といえそうです。(筆者の個人的な見解)

課税事業者が取るべき対策

現在消費税の課税事業者である場合には、適格請求書発行事業者となるために、税務署長に「適格請求書発行事業者の登録申請書」を提出し、登録を受ける必要があります。

売り手の立場としては、取引に関し、適格請求書を交付できるように、体制を整えることが必要です。

買い手の立場としては、取引に関し、適格請求書を取引相手先に徴求し、保存することが必要です。

免税事業者が取るべき対策

完全に筆者の見解ですが、課税事業者と取引のある免税事業者は、例外的な場合を除き、令和5年3月31日までに、消費税課税事業者選択届出書を提出し、適格請求書発行事業者となることが必要ではないかと思われます。

これは、同時に消費税の納税義務者となり、消費税の申告が必要になることを意味します。

ただし、販売先等が、個人など消費税の納税義務者でない先(一般消費者や免税事業者)にのみ、取引がある場合には、この対応をとらないでよいかもしれません。

*求められる対応策*

売手の立場⇒適格請求書等の交付ができるように、適格請求書等発行事業者登録を行い、適格請求書等を発行(控えを保存)できる事務体制を構築すること

買手の立場⇒仕入税額控除を行うため、取引について、適格請求書等の保存を行う

基本的には、どの事業者も、売手の立場と買手の立場の両方を有するため、上記、両方の対応が必要

消費税インボイス制度(適格請求書等保存方式)

ここまでは、問題点や対策を中心に説明してきましたが、制度について説明していきたいと思います。

適格請求書発行事業者登録制度

この制度が、令和3年10月1日から開始されています。

適格請求書は、一定の事項が記載された、請求書や納品書その他これらに類する書類です。

この適格請求書を交付できるのは、適格請求書発行事業者に限られます。

適格請求書発行事業者となるためには、税務署長に「適格請求書発行事業者の登録申請書」を提出し、登録を受ける必要があります。なお、消費税の課税事業者でなければ、登録を受けることはできません。

適格請求書とは

適格請求書とは、下記の内容を記載したものです。手書きであっても、適格請求書に該当します

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

適格請求書保存方式とは?

消費税の仕入税額控除を行う要件として、適格請求書等の保存が義務化されます。

スケジュール

令和5年10月1日開始予定